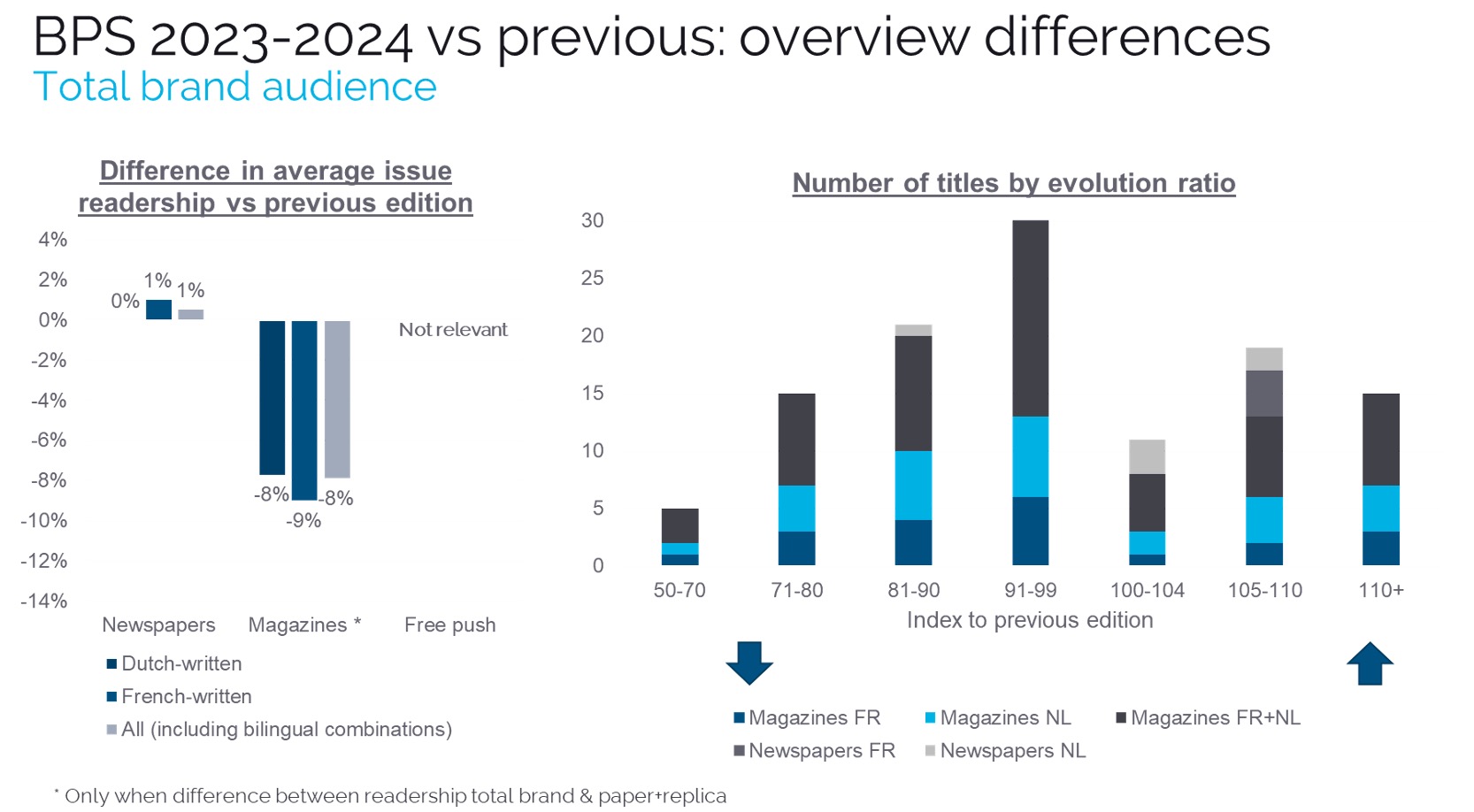

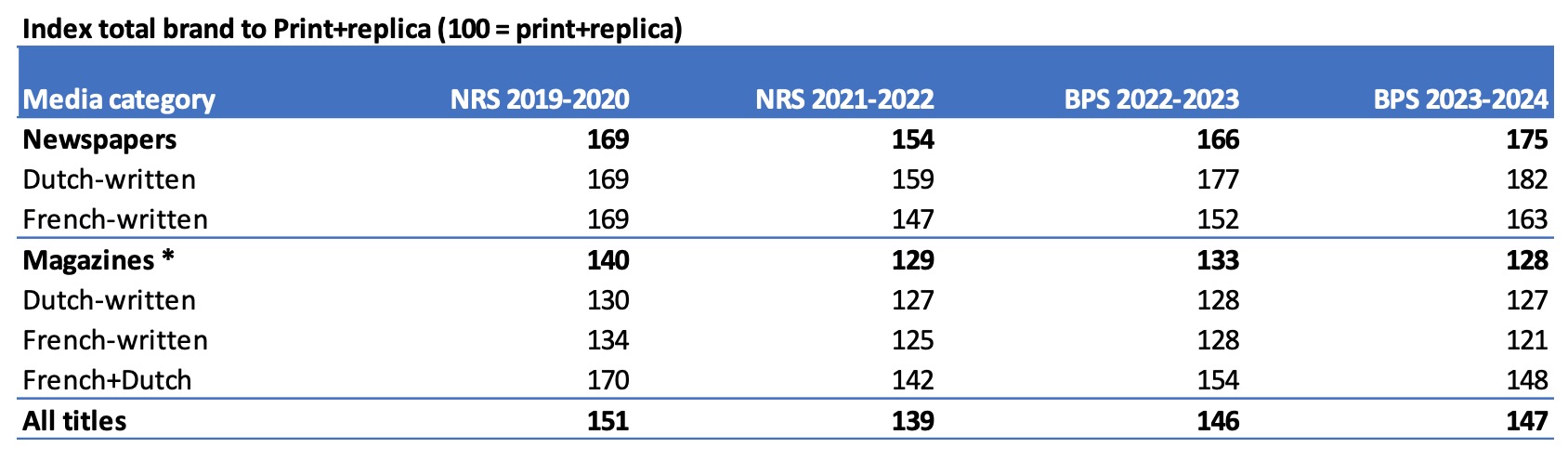

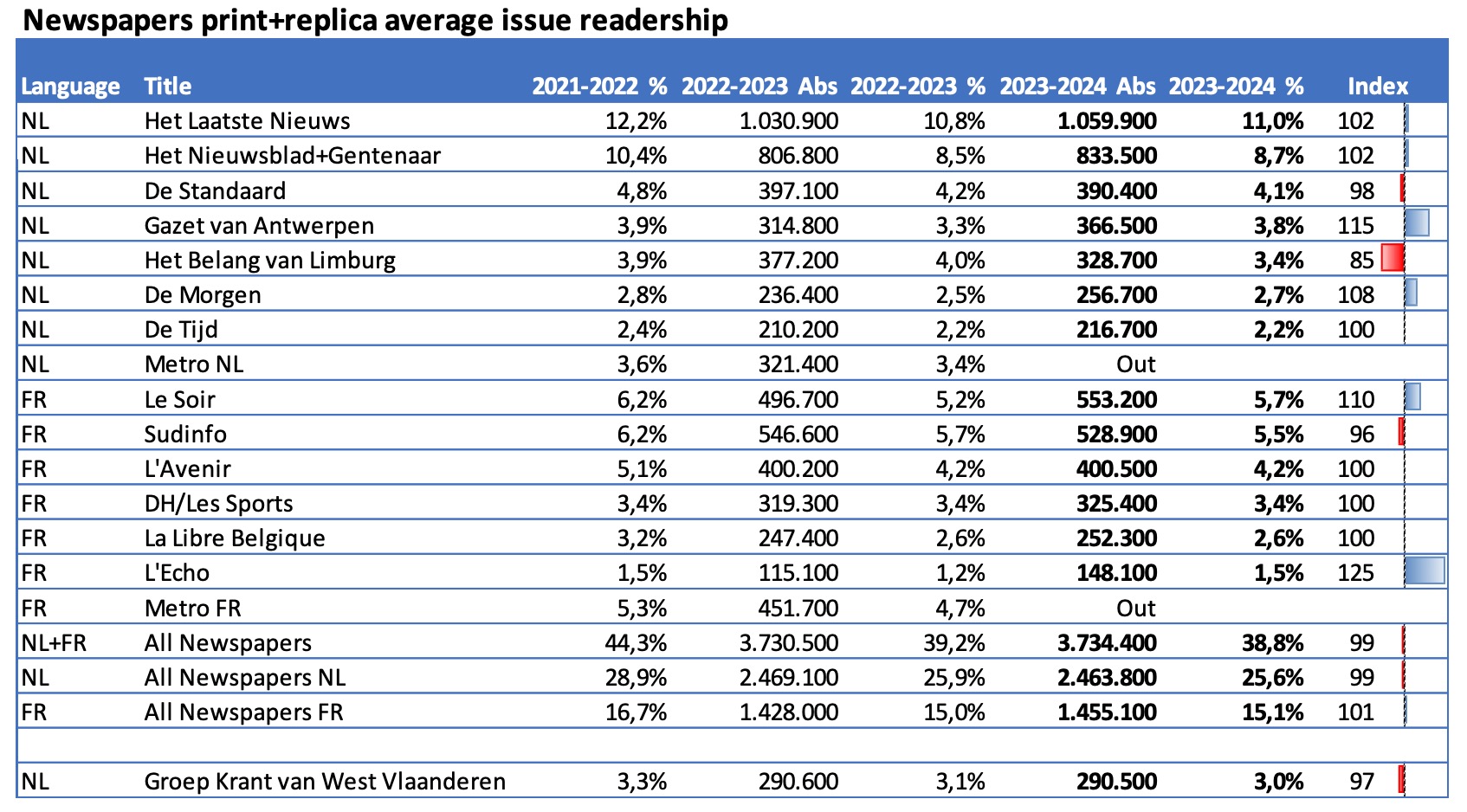

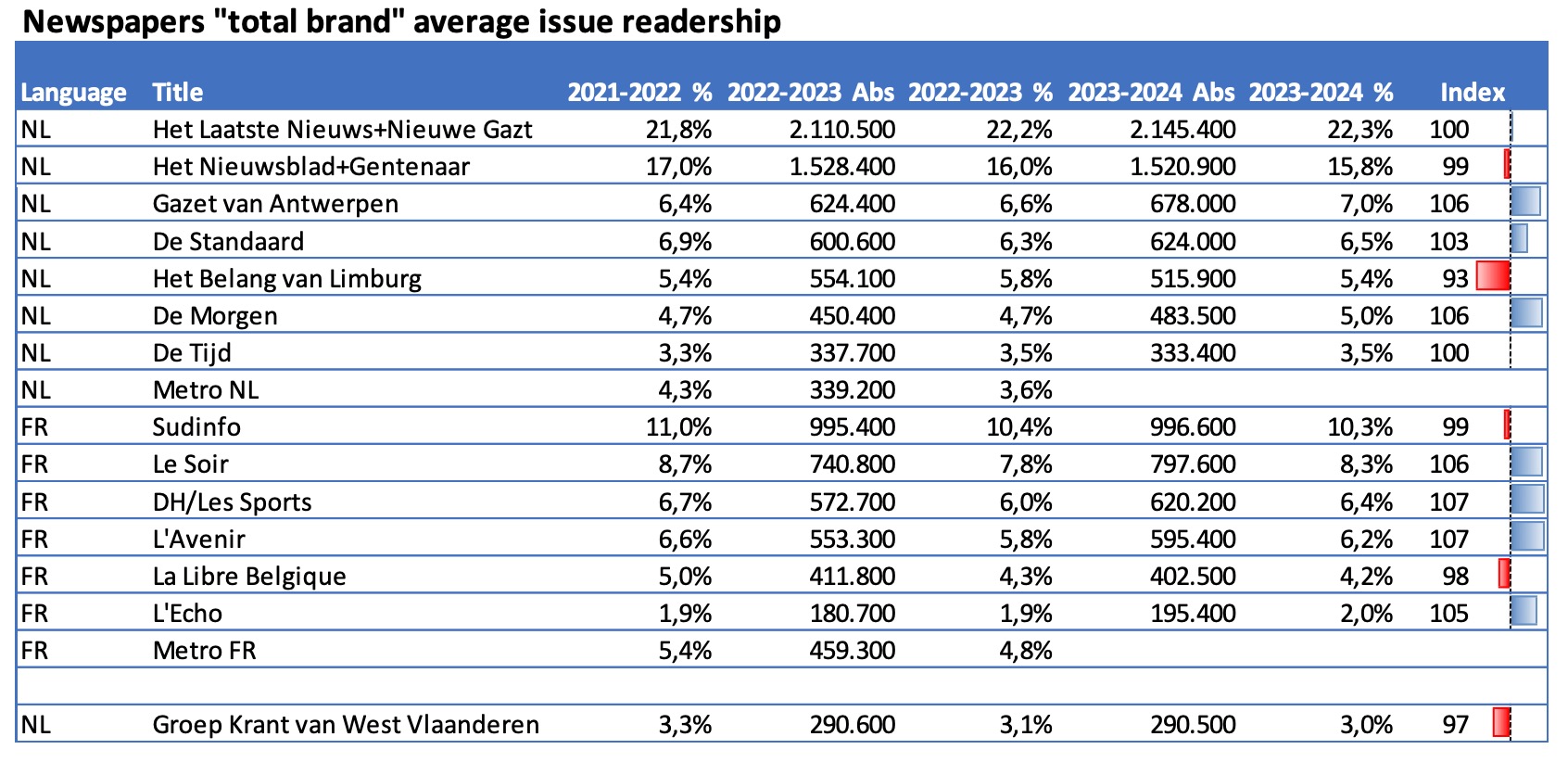

CIM BPS 2024: analyses et enseignements avec Space

CIM BPS 2024: analyses et enseignements avec Space

Mercredi 20 Novembre 2024

Comedy Central en Belgique francophone avec Transfer Media

Lundi 18 Novembre 2024

Tech, contenu et durabilité au menu de RMB

Lundi 18 Novembre 2024

Pourquoi Google bloque (en partie) les résultats de search des éditeurs européens

Vendredi 15 Novembre 2024

bel RTL dévoile sa nouvelle signature "Vibrer ensemble"

Vendredi 15 Novembre 2024

World Television Day : la TV comme pierre angulaire de la démocratie

Lundi 18 Novembre 2024

Petra De Roos (ACC) : "82% des marketers considèrent la créativité comme un superpouvoir, mais en Belgique, ce pourcentage reste bloqué à 59%"

Dimanche 17 Novembre 2024

Le Conseil de la Publicité publie la MàJ de la Convention alcool

Mardi 12 Novembre 2024

Christian de la Villehuchet (EACA) : "Notre industrie a besoin d'une voix forte pour défendre sa valeur auprès de tous les acteurs"

Dimanche 3 Novembre 2024

Serviceplan muscle la synergie entre Bruxelles et Amsterdam

Jeudi 14 Novembre 2024

Frederik Van de Meulebroucke renforce le management d'Ovide Belgium

Mercredi 13 Novembre 2024

Luc Van Wichelen évolue chez Mondelez

Mercredi 13 Novembre 2024

Sandrine Sépul à la tête du Réseau des médias de proximité

Mardi 5 Novembre 2024

RMB et JCDecaux lavent plus vert avec GiveActions

Mardi 19 Novembre 2024

Wondr fait de son Black Friday un "Care Friday"

Jeudi 14 Novembre 2024

WPP et ses partenaires relancent Welcome Talent

Jeudi 7 Novembre 2024

Net Credibility Score et Transition Tracker : des outils indispensables pour un changement durable

Jeudi 31 Octobre 2024

Serviceplan et MM sondent les super-pouvoirs des CMO: Valérie Delaby, vol.3

Mardi 19 Novembre 2024

Serviceplan et MM sondent les super-pouvoirs des CMO: Ewoud Van Der Heyden (BMW), vol. 2

Mardi 12 Novembre 2024

Serviceplan et MM sondent les super-pouvoirs des CMO: Aline Lemaire, vol. 1

Lundi 4 Novembre 2024

Google va arrêter la diffusion de pubs politiques dans l'UE

Dimanche 17 Novembre 2024

Unlimitail dévoile de nouvelles capacités Retail Media avec TikTok

Jeudi 14 Novembre 2024

Le ReCommerce : pourquoi les marques doivent s'y intéresser

Jeudi 14 Novembre 2024

Pour une utilisation éthique de l'IA, par Hannah Tacheny & Charlotte Beeckmans (AdaStone)

Jeudi 14 Novembre 2024

INTELLIGENCE

Mercredi 20 Novembre 2024

.jpg)

CIM BPS 2024: analyses et enseignements avec Space

CIM BPS 2024: analyses et enseignements avec SpaceMercredi 20 Novembre 2024

Dimanche 17 Novembre 2024

Les CEO sont mal préparés à la communication de crise

Les CEO sont mal préparés à la communication de crise Jeudi 14 Novembre 2024

Jeudi 14 Novembre 2024

WARC Marketer's Toolkit 2025 : de l'optimisme à revendre

WARC Marketer's Toolkit 2025 : de l'optimisme à revendre Mercredi 13 Novembre 2024

Digital Consumer Trends : les Belges adoptent des habitudes plus durables selon Deloitte

Digital Consumer Trends : les Belges adoptent des habitudes plus durables selon DeloitteJeudi 7 Novembre 2024

Kantar dévoile 10 tendances marketing pour l'année nouvelle

Kantar dévoile 10 tendances marketing pour l'année nouvelleMercredi 6 Novembre 2024

Belgian Ad Diversity Barometer: peut mieux faire

Belgian Ad Diversity Barometer: peut mieux faireLundi 4 Novembre 2024

Dimanche 3 Novembre 2024

Les paradoxes des Life Trends d'Accenture Song

Les paradoxes des Life Trends d'Accenture Song Dimanche 27 Octobre 2024

Dimanche 27 Octobre 2024

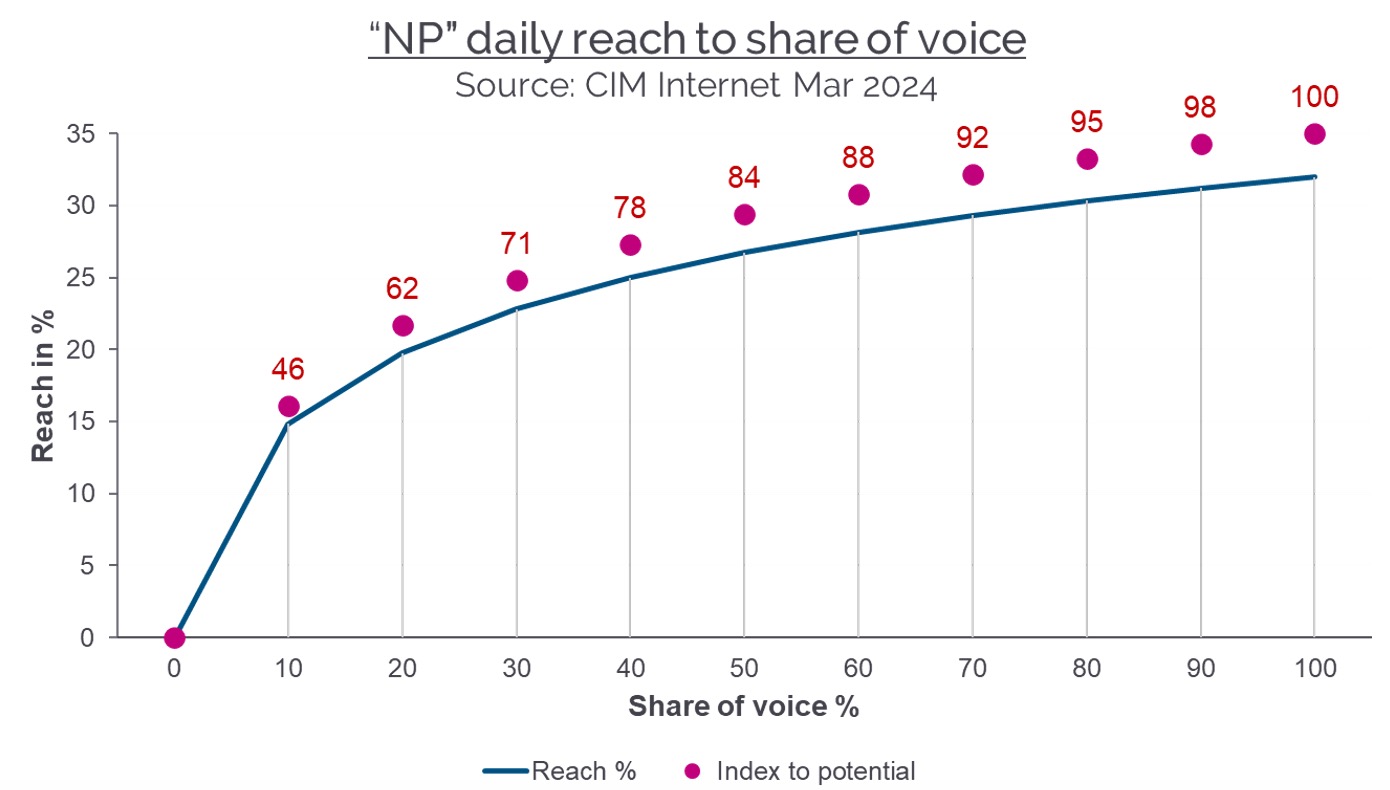

Google s'associe à WARC pour stimuler la notoriété de marque

Google s'associe à WARC pour stimuler la notoriété de marque Vendredi 25 Octobre 2024

Mardi 22 Octobre 2024

CIM RAM : un trio francophone dans un mouchoir

CIM RAM : un trio francophone dans un mouchoirMardi 22 Octobre 2024

Coût des médias : la TV tire l'inflation tarifaire vers le haut

Coût des médias : la TV tire l'inflation tarifaire vers le hautLundi 21 Octobre 2024

Samedi 19 Octobre 2024

Meaningful Brands 2024 : vous avez dit permacrise?

Meaningful Brands 2024 : vous avez dit permacrise? Mercredi 16 Octobre 2024

De l'impact de la radio sur le trafic online

De l'impact de la radio sur le trafic onlineMardi 15 Octobre 2024

Best Global Brands : le court terme hypothèque la performance des marques

Best Global Brands : le court terme hypothèque la performance des marquesDimanche 13 Octobre 2024

Dimanche 13 Octobre 2024

UMA Digital Benchmark : la part des acteurs locaux se maintient autour des 40%

UMA Digital Benchmark : la part des acteurs locaux se maintient autour des 40% Jeudi 10 Octobre 2024

Teads et Lumen défont un mythe : bad news is good news for business

Teads et Lumen défont un mythe : bad news is good news for businessLundi 7 Octobre 2024

Dimanche 6 Octobre 2024

Havas Belgium analyse les habitudes de recherche en ligne sur l'automobile

Havas Belgium analyse les habitudes de recherche en ligne sur l'automobile Mardi 1 Octobre 2024

Dimanche 29 Septembre 2024

Mercredi 25 Septembre 2024

BrandZ Belgium : Samsung au top

BrandZ Belgium : Samsung au top Mardi 24 Septembre 2024

ShowHeroes documente la progression de la CTV

ShowHeroes documente la progression de la CTVLundi 23 Septembre 2024

Ipsos pointe 9 tendances globales pour mieux appréhender les attitudes des consommateurs

Ipsos pointe 9 tendances globales pour mieux appréhender les attitudes des consommateurs Lundi 23 Septembre 2024

Dimanche 22 Septembre 2024

Benchmark OOH : léger coup de frein du digital dans un marché qui reste en forte hausse

Benchmark OOH : léger coup de frein du digital dans un marché qui reste en forte hausse Dimanche 22 Septembre 2024

Vendredi 20 Septembre 2024

Le CIM OOH étend son périmètre aux shoppings malls et au retail

Le CIM OOH étend son périmètre aux shoppings malls et au retail Jeudi 19 Septembre 2024

Havas se penche sur le pouvoir de l'attention dans la pub digitale

Havas se penche sur le pouvoir de l'attention dans la pub digitaleMercredi 18 Septembre 2024

Dimanche 15 Septembre 2024

Jeudi 12 Septembre 2024

Kantar Media Reactions 2024 : Musk ne va pas apprécier, Netflix beaucoup plus

Kantar Media Reactions 2024 : Musk ne va pas apprécier, Netflix beaucoup plusLundi 9 Septembre 2024

Interview

Étude fma : 72% des annonceurs sont satisfaits de leur agence média, mais les expertises data et tech laissent à désirer

Étude fma : 72% des annonceurs sont satisfaits de leur agence média, mais les expertises data et tech laissent à désirerDimanche 8 Septembre 2024

Vendredi 6 Septembre 2024

Madison & Wall analyse l'euphorie (relative) du marché pub américain

Madison & Wall analyse l'euphorie (relative) du marché pub américainMercredi 4 Septembre 2024

Vendredi 30 Août 2024

Havas Prosumers Report: les Belges tardent à embrasser l'IA

Havas Prosumers Report: les Belges tardent à embrasser l'IALundi 26 Août 2024

"The State of Influencer Marketing" confirme la percée de TikTok

"The State of Influencer Marketing" confirme la percée de TikTokDimanche 25 Août 2024

Vendredi 23 Août 2024

Investissements médias et ROI : tout est question d'équilibre

Investissements médias et ROI : tout est question d'équilibre Jeudi 22 Août 2024

Alphabet, Meta et Amazon captent près de 44% des budgets selon WARC

Alphabet, Meta et Amazon captent près de 44% des budgets selon WARCJeudi 22 Août 2024

Havas Prosumer Reports : peut-on encore parcourir un monde au bord de l'effondrement ?

Havas Prosumer Reports : peut-on encore parcourir un monde au bord de l'effondrement ?Mercredi 21 Août 2024

Newzoo documente la croissance retrouvée du jeu vidéo

Newzoo documente la croissance retrouvée du jeu vidéoMercredi 21 Août 2024

Dimanche 18 Août 2024

Kantar Brand Footprint : Lay's confirme et La Lorraine surprend

Kantar Brand Footprint : Lay's confirme et La Lorraine surprend Dimanche 11 Août 2024

Dimanche 11 Août 2024

Kantar Brand Inclusion Index : Google et Nike au top

Kantar Brand Inclusion Index : Google et Nike au top Mercredi 7 Août 2024

dentsu décrypte les dernières tendances OOH

dentsu décrypte les dernières tendances OOHMardi 6 Août 2024

Quoi de neuf dans l'Establishment Survey du CIM?

Quoi de neuf dans l'Establishment Survey du CIM? Dimanche 7 Juillet 2024

Vendredi 5 Juillet 2024

Dimanche 30 Juin 2024

Vendredi 28 Juin 2024

Dimanche 23 Juin 2024

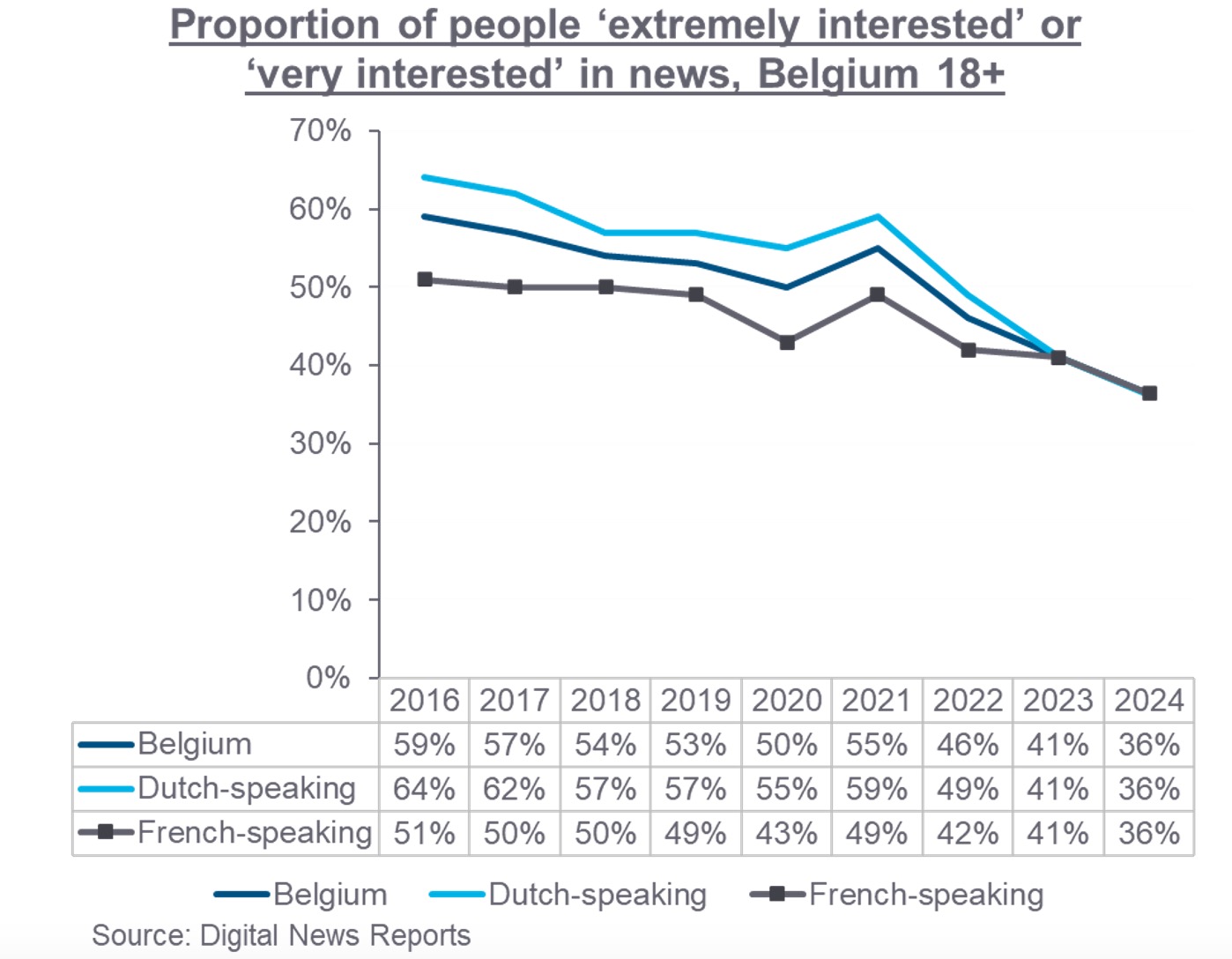

Digital News Report 2024: les principaux enseignements pour la Belgique et le reste du monde

Digital News Report 2024: les principaux enseignements pour la Belgique et le reste du mondeJeudi 20 Juin 2024

Magna revoit à son tour ses prévisions à la hausse

Magna revoit à son tour ses prévisions à la hausseJeudi 20 Juin 2024

Lijncom et Accurat développent un outil de mesure unique de la pub sur les trams et les bus

Lijncom et Accurat développent un outil de mesure unique de la pub sur les trams et les bus Mercredi 19 Juin 2024

CIM RAM : un dauphin numéro 1 en hiver

CIM RAM : un dauphin numéro 1 en hiver Mercredi 19 Juin 2024

Les influenceurs détournent parfois l'attention de la marque qu'ils promeuvent

Les influenceurs détournent parfois l'attention de la marque qu'ils promeuventMardi 18 Juin 2024

LinkedIn présente son 2B2 Benchmark

LinkedIn présente son 2B2 BenchmarkMardi 18 Juin 2024

Vendredi 14 Juin 2024

BrandZ confirme la montée en puissance Nvidia et le pouvoir d'attraction de l'IA

BrandZ confirme la montée en puissance Nvidia et le pouvoir d'attraction de l'IA Mercredi 12 Juin 2024

GroupM table sur +7,8% en 2024

GroupM table sur +7,8% en 2024Mardi 11 Juin 2024

Le nouveau Video Streaming Monitor de GroupM constate l'embellie du secteur

Le nouveau Video Streaming Monitor de GroupM constate l'embellie du secteurLundi 10 Juin 2024

Dimanche 9 Juin 2024

Retail media : WARC mise sur $153,3 milliards pour 2024

Retail media : WARC mise sur $153,3 milliards pour 2024Mardi 4 Juin 2024

dentsu revoit ses prévisions à la hausse

dentsu revoit ses prévisions à la hausseLundi 3 Juin 2024

Dimanche 2 Juin 2024

Les risques de brand safety en vidéo diminuent

Les risques de brand safety en vidéo diminuentJeudi 30 Mai 2024

La Belgique se maintient dans le top 20 du Global Soft Power Index de Brand Finance

La Belgique se maintient dans le top 20 du Global Soft Power Index de Brand FinanceLundi 27 Mai 2024

Dimanche 26 Mai 2024

Speaker

Dimanche 26 Mai 2024

State of the Media 2024 : les défis du journalisme

State of the Media 2024 : les défis du journalismeMercredi 22 Mai 2024

Mardi 21 Mai 2024

Kantar pointe les trois règles de la croissance des marques à partir de l'analyse de 6,5 milliards de données de consommation

Kantar pointe les trois règles de la croissance des marques à partir de l'analyse de 6,5 milliards de données de consommationMardi 14 Mai 2024

XMP se présente officiellement

XMP se présente officiellement Lundi 13 Mai 2024

Mardi 7 Mai 2024

Lundi 6 Mai 2024

Dimanche 5 Mai 2024

Dimanche 5 Mai 2024

Nielsen pointe le décalage entre les objectifs à long terme et le tropisme pour le performance marketing

Nielsen pointe le décalage entre les objectifs à long terme et le tropisme pour le performance marketing Jeudi 2 Mai 2024

Speaker

Dimanche 28 Avril 2024

Dimanche 28 Avril 2024

Le CIM revisite son année 2023

Le CIM revisite son année 2023 Jeudi 25 Avril 2024

Le téléviseur reste le device préféré des Européens

Le téléviseur reste le device préféré des EuropéensMardi 23 Avril 2024

Retail: 76% des Belges considèrent que le modèle du discount prévaudra à l'avenir

Retail: 76% des Belges considèrent que le modèle du discount prévaudra à l'avenirMardi 23 Avril 2024

Dimanche 21 Avril 2024

Le Consortium Cross Media confie son panel à Ipsos

Le Consortium Cross Media confie son panel à IpsosMercredi 17 Avril 2024

Havas Commerce se penche sur le boum des enseignes discount

Havas Commerce se penche sur le boum des enseignes discountMardi 16 Avril 2024

Le foot est toujours aussi populaire sur les réseaux sociaux

Le foot est toujours aussi populaire sur les réseaux sociauxLundi 15 Avril 2024

Dimanche 14 Avril 2024

Speaker

Dimanche 14 Avril 2024

Dimanche 7 Avril 2024

Mercredi 27 Mars 2024

Jobat publie son Baromètre des Salaires

Jobat publie son Baromètre des SalairesLundi 25 Mars 2024

Speaker

Dimanche 24 Mars 2024

Samedi 23 Mars 2024

Le Lions State of Creativity se penche sur les relations agences-annonceurs

Le Lions State of Creativity se penche sur les relations agences-annonceursJeudi 21 Mars 2024

UMA-UBA Benchmark 2023 : le digital pèse 37% des investissements médias

UMA-UBA Benchmark 2023 : le digital pèse 37% des investissements médias Lundi 18 Mars 2024

Vendredi 15 Mars 2024

MaRadio.be/Ipsos : l'écoute numérique culmine à 55% chez les 25-44 francophones

MaRadio.be/Ipsos : l'écoute numérique culmine à 55% chez les 25-44 francophones Jeudi 14 Mars 2024

bpost actualise son étude Paper Reach

bpost actualise son étude Paper ReachMardi 12 Mars 2024

Vendredi 8 Mars 2024

digimeter : l'utilisation quotidienne des médias sociaux reste stable en Flandre

digimeter : l'utilisation quotidienne des médias sociaux reste stable en Flandre Jeudi 7 Mars 2024

L'imec.digimeter confirme la bonne santé de la radio

L'imec.digimeter confirme la bonne santé de la radioMercredi 6 Mars 2024

Les premiers enseignements de l'imec.digimeter 2023

Les premiers enseignements de l'imec.digimeter 2023Mardi 5 Mars 2024

Vendredi 1 Mars 2024

JCDecaux se penche sur les univers aéroportuaires

JCDecaux se penche sur les univers aéroportuairesMercredi 28 Février 2024

MIP 2024: les recettes gagnantes de DPG Media

MIP 2024: les recettes gagnantes de DPG MediaMardi 27 Février 2024

Dimanche 25 Février 2024

CIM RAM 2023 : RTL et RTBF au coude à coude, Nostalgie en arbitre

CIM RAM 2023 : RTL et RTBF au coude à coude, Nostalgie en arbitre Mercredi 21 Février 2024

Dimanche 18 Février 2024

Nielsen One va élargir ses mesures CTV à YouTube

Nielsen One va élargir ses mesures CTV à YouTubeJeudi 15 Février 2024

Interview

Kristel Vanderlinden (FutureKind): "Nous avons davantage besoin d'une effervescence collective"

Kristel Vanderlinden (FutureKind): "Nous avons davantage besoin d'une effervescence collective" Samedi 10 Février 2024

Samedi 10 Février 2024

Étude Teamleader : l'analyse des données comme préalable à la croissance

Étude Teamleader : l'analyse des données comme préalable à la croissance Jeudi 8 Février 2024

L'OOH carbure au digital et, de plus en plus, au programmatique

L'OOH carbure au digital et, de plus en plus, au programmatiqueMercredi 7 Février 2024

Dimanche 4 Février 2024

L'IA devient le principal sujet d'intérêt des CMO selon l'EMC

L'IA devient le principal sujet d'intérêt des CMO selon l'EMCMercredi 31 Janvier 2024

16% des consommateurs considèrent le développement durable comme un facteur clé dans leur décision d'achat d'une automobile

16% des consommateurs considèrent le développement durable comme un facteur clé dans leur décision d'achat d'une automobileMardi 30 Janvier 2024

FutureKind et No-Kno analysent les consommateurs musulmans

FutureKind et No-Kno analysent les consommateurs musulmans Lundi 29 Janvier 2024

Lundi 29 Janvier 2024

Media Reactions 2023: les enseignements du volet belge de l'étude de Kantar

Media Reactions 2023: les enseignements du volet belge de l'étude de KantarDimanche 28 Janvier 2024

Dimanche 28 Janvier 2024

CIM Audio Time: les Belges consomment 4,5 heures d'audio par jour

CIM Audio Time: les Belges consomment 4,5 heures d'audio par jourJeudi 25 Janvier 2024

The Future 100 : vers l'infini et au-delà

The Future 100 : vers l'infini et au-delàJeudi 25 Janvier 2024

Lundi 22 Janvier 2024

L'acquisition de nouveaux clients sera la priorité en 2024 selon Linehub

L'acquisition de nouveaux clients sera la priorité en 2024 selon LinehubLundi 22 Janvier 2024

GroupM Recession Monitor : quels enseignements pour 2024 ?

GroupM Recession Monitor : quels enseignements pour 2024 ?Dimanche 21 Janvier 2024

Vendredi 19 Janvier 2024

Jeudi 18 Janvier 2024

Leçons pour 2024

Leçons pour 2024Dimanche 14 Janvier 2024

Dimanche 14 Janvier 2024

L'ANA en remet une couche sur le gaspillage du programmatique

L'ANA en remet une couche sur le gaspillage du programmatiqueMercredi 10 Janvier 2024

YouGov reprend le panel conso de GfK

YouGov reprend le panel conso de GfKMardi 9 Janvier 2024

Investissements 2024: entre +5% et +8% au global selon les prévisions

Investissements 2024: entre +5% et +8% au global selon les prévisions Lundi 8 Janvier 2024

Dimanche 17 Décembre 2023

Dimanche 17 Décembre 2023

VIA "nationalise" le Video Observer 2023

VIA "nationalise" le Video Observer 2023Jeudi 14 Décembre 2023

RMB et Bubka se penchent sur la crédibilité des messages radio "durables"

RMB et Bubka se penchent sur la crédibilité des messages radio "durables" Jeudi 14 Décembre 2023

Sentiment Survey : les collaborateurs des agences sont fiers de leur job

Sentiment Survey : les collaborateurs des agences sont fiers de leur jobMercredi 13 Décembre 2023

BAM et No-kno se penchent sur la diversité dans la pub

BAM et No-kno se penchent sur la diversité dans la pubMardi 12 Décembre 2023

Lundi 11 Décembre 2023

Les enseignements du Marketing Engagement Index de Team Lewis

Les enseignements du Marketing Engagement Index de Team Lewis Lundi 11 Décembre 2023

Dimanche 10 Décembre 2023

Meaningful Brands : les enseignements du volet belge

Meaningful Brands : les enseignements du volet belgeSamedi 9 Décembre 2023

Investissements 2024: +4,6% pour dentsu

Investissements 2024: +4,6% pour dentsuMercredi 6 Décembre 2023

De +5% à +7% : les prévisions de croissance pour 2024

De +5% à +7% : les prévisions de croissance pour 2024Mardi 5 Décembre 2023

Lundi 4 Décembre 2023

Lundi 4 Décembre 2023

Vendredi 1 Décembre 2023

Quand le CIM se penche sur les habitudes de consommation et le style de vie des Belges

Quand le CIM se penche sur les habitudes de consommation et le style de vie des BelgesMardi 28 Novembre 2023

Les pro de la com' plébiscitent l'IA pour le contenu, beaucoup moins pour le conseil

Les pro de la com' plébiscitent l'IA pour le contenu, beaucoup moins pour le conseilDimanche 26 Novembre 2023

Dimanche 26 Novembre 2023

Le CMO Barometer anticipe les principales tendances marketing pour l'année nouvelle

Le CMO Barometer anticipe les principales tendances marketing pour l'année nouvelle Jeudi 23 Novembre 2023

Jeudi 23 Novembre 2023

Mardi 21 Novembre 2023

Interbrand confirme le coup de frein sur la croissance des marques

Interbrand confirme le coup de frein sur la croissance des marquesMardi 21 Novembre 2023

Samedi 18 Novembre 2023

Jeudi 16 Novembre 2023

Les Belges ont un usage plus récréatif que professionnel de l'IA

Les Belges ont un usage plus récréatif que professionnel de l'IAJeudi 16 Novembre 2023

Dimanche 12 Novembre 2023

Forrester assez optimiste pour 2024

Forrester assez optimiste pour 2024Dimanche 5 Novembre 2023

Vendredi 3 Novembre 2023

Les CMO ne savent plus à quel saint se vouer

Les CMO ne savent plus à quel saint se vouerMardi 31 Octobre 2023

Spotify dévoile son nouveau rapport de tendances sur l'audio

Spotify dévoile son nouveau rapport de tendances sur l'audio Dimanche 29 Octobre 2023

L'e-commerce en hausse de 9,4%

L'e-commerce en hausse de 9,4%Jeudi 26 Octobre 2023

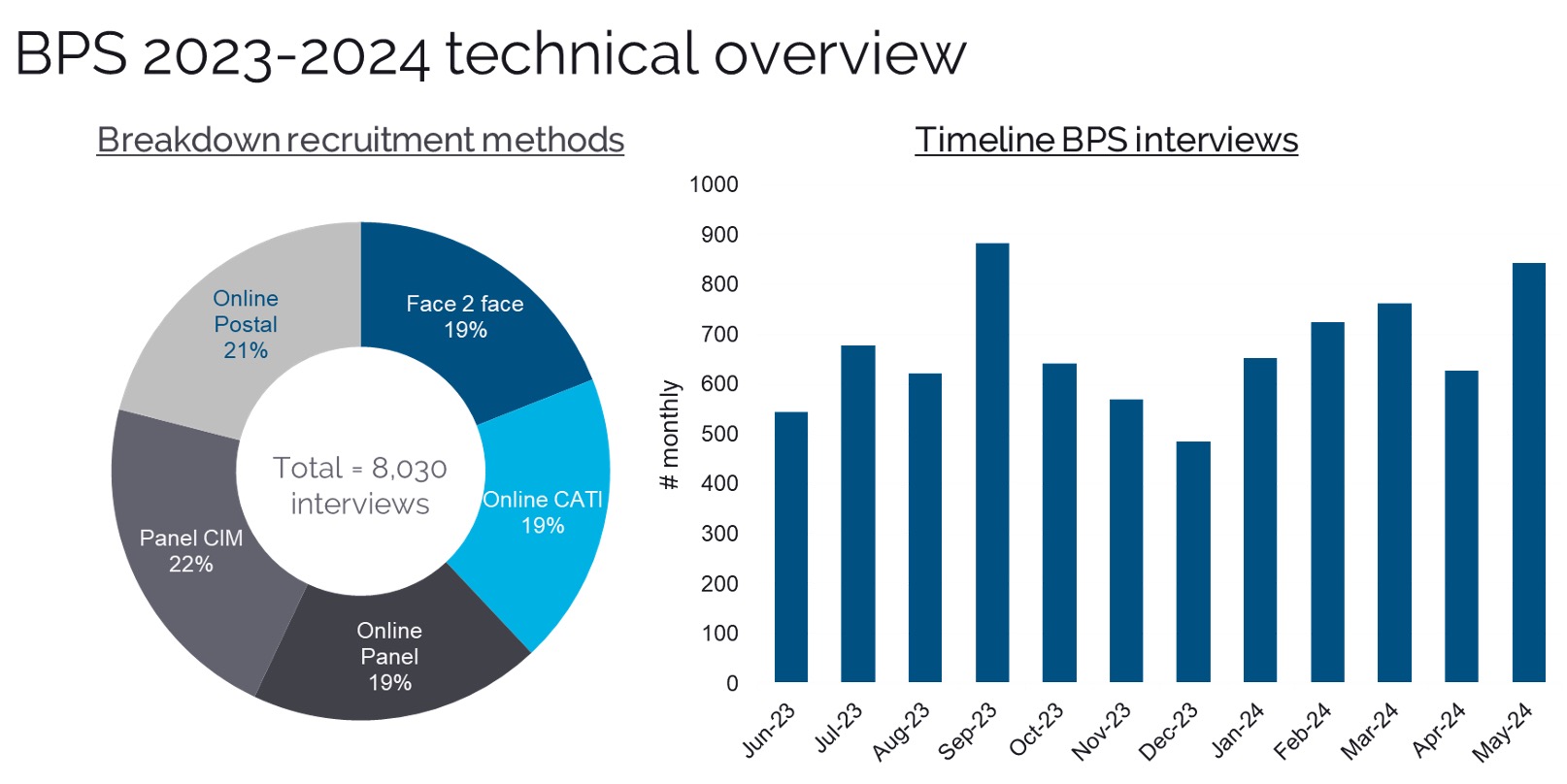

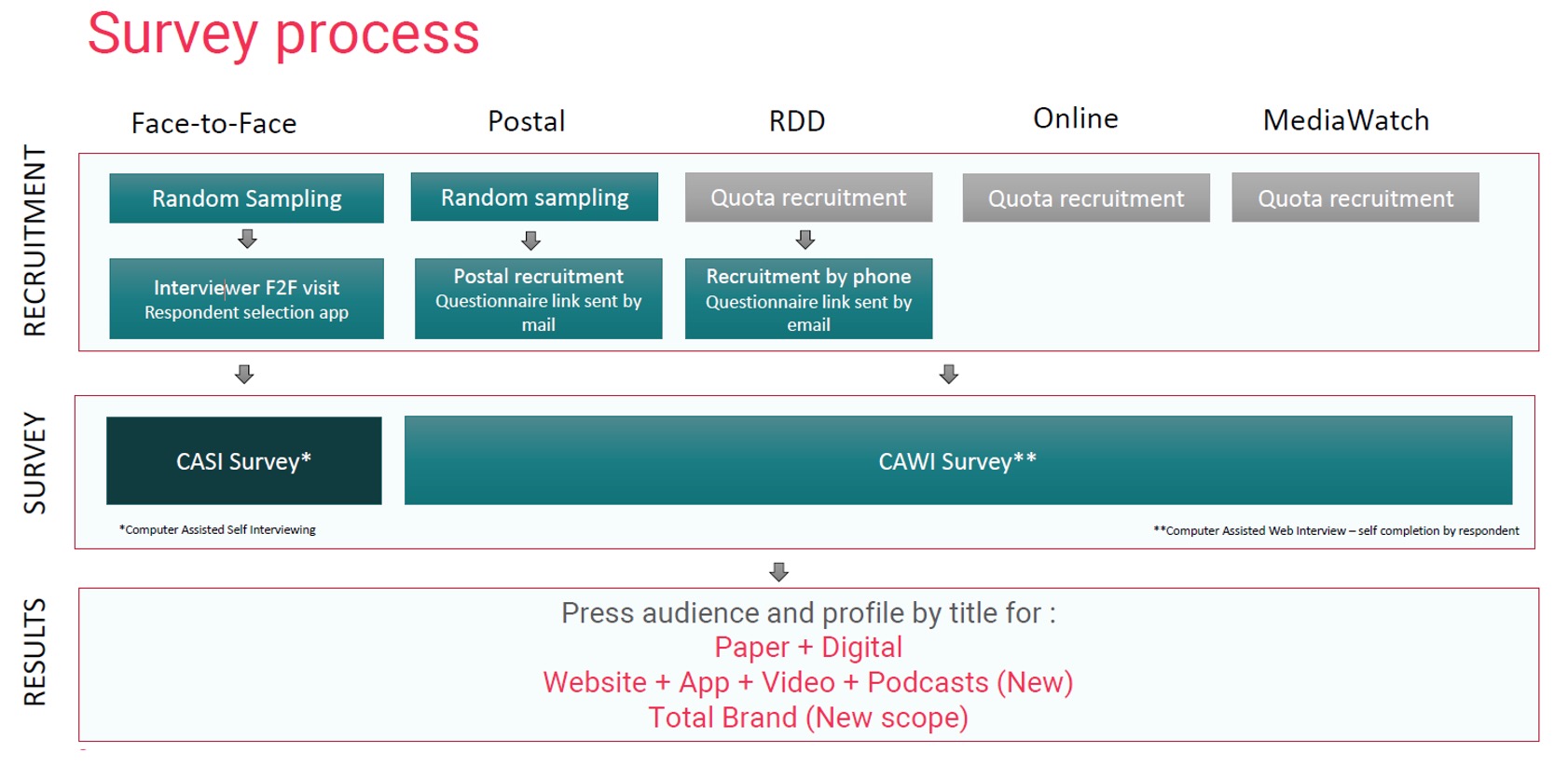

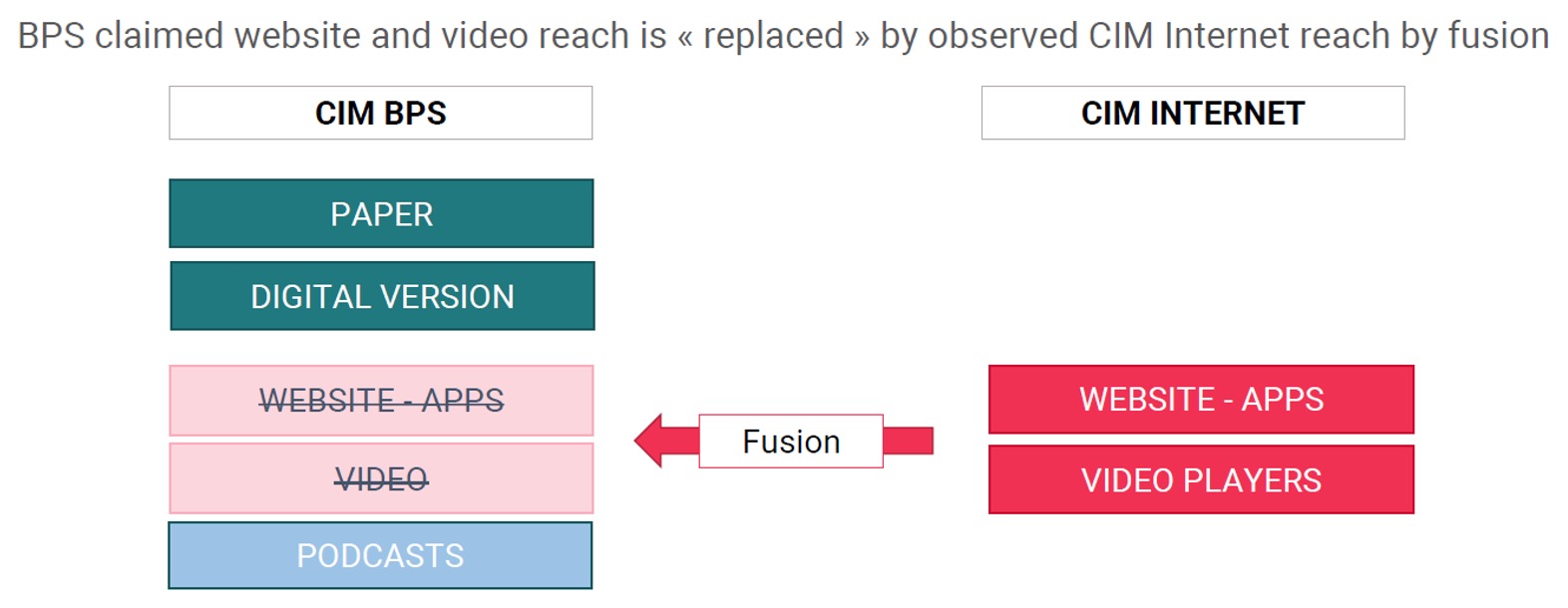

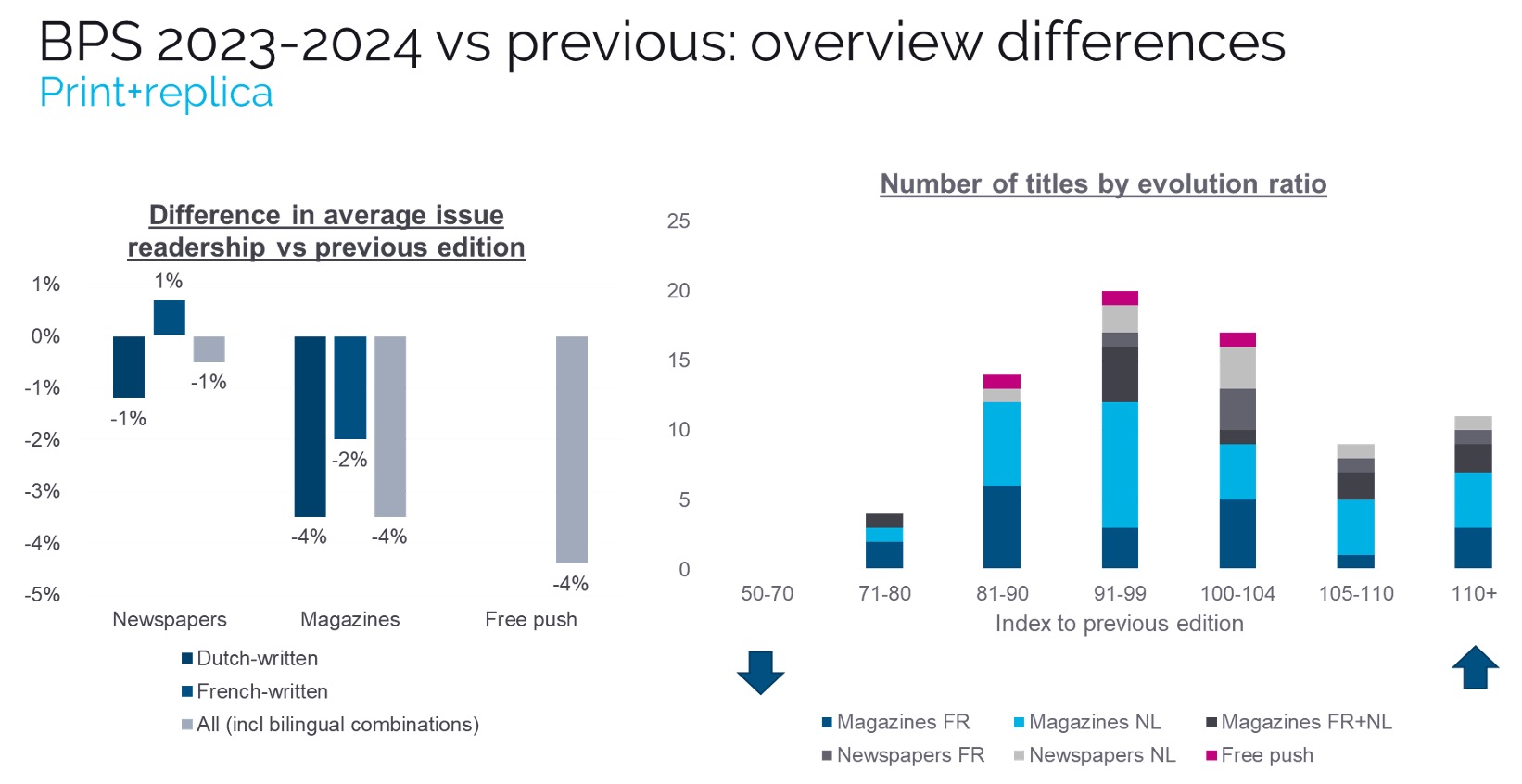

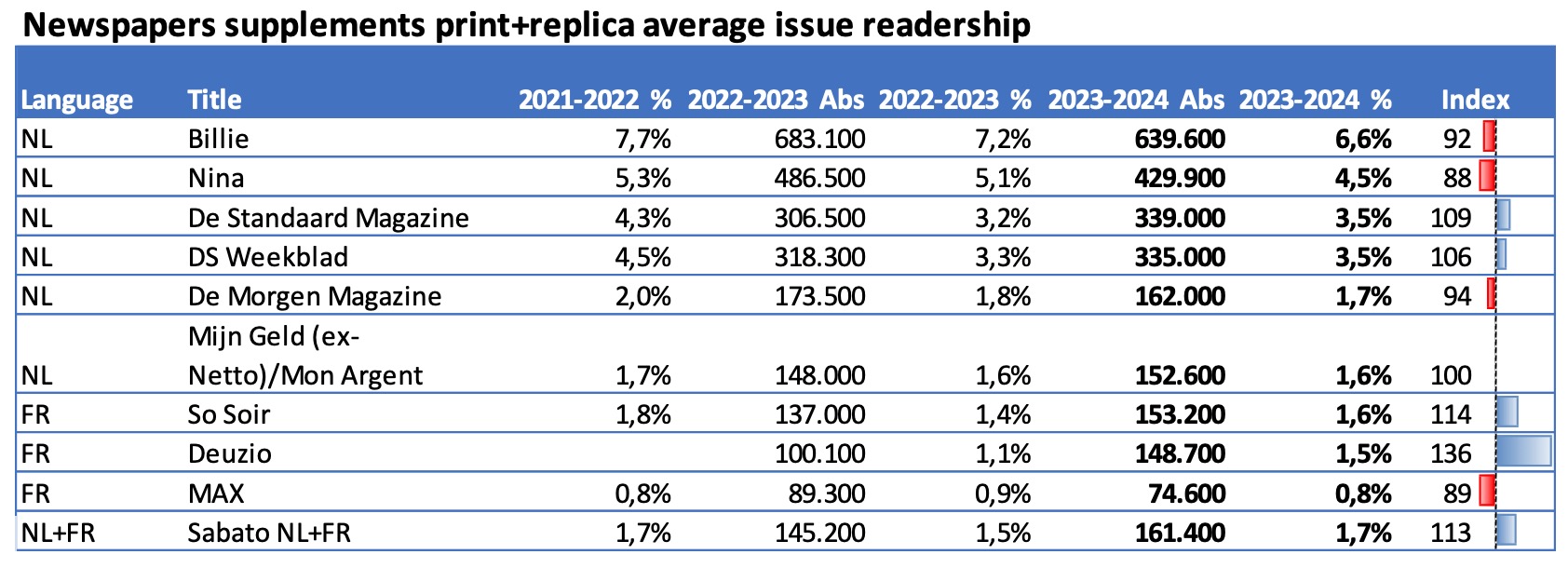

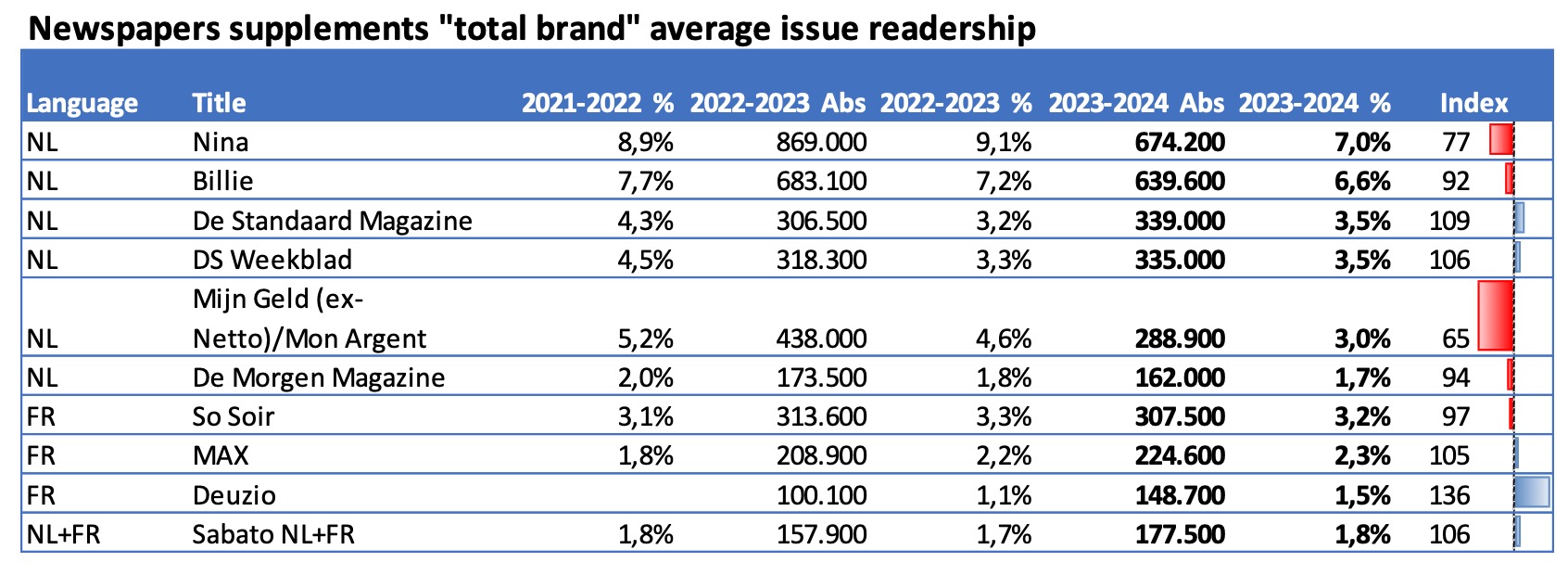

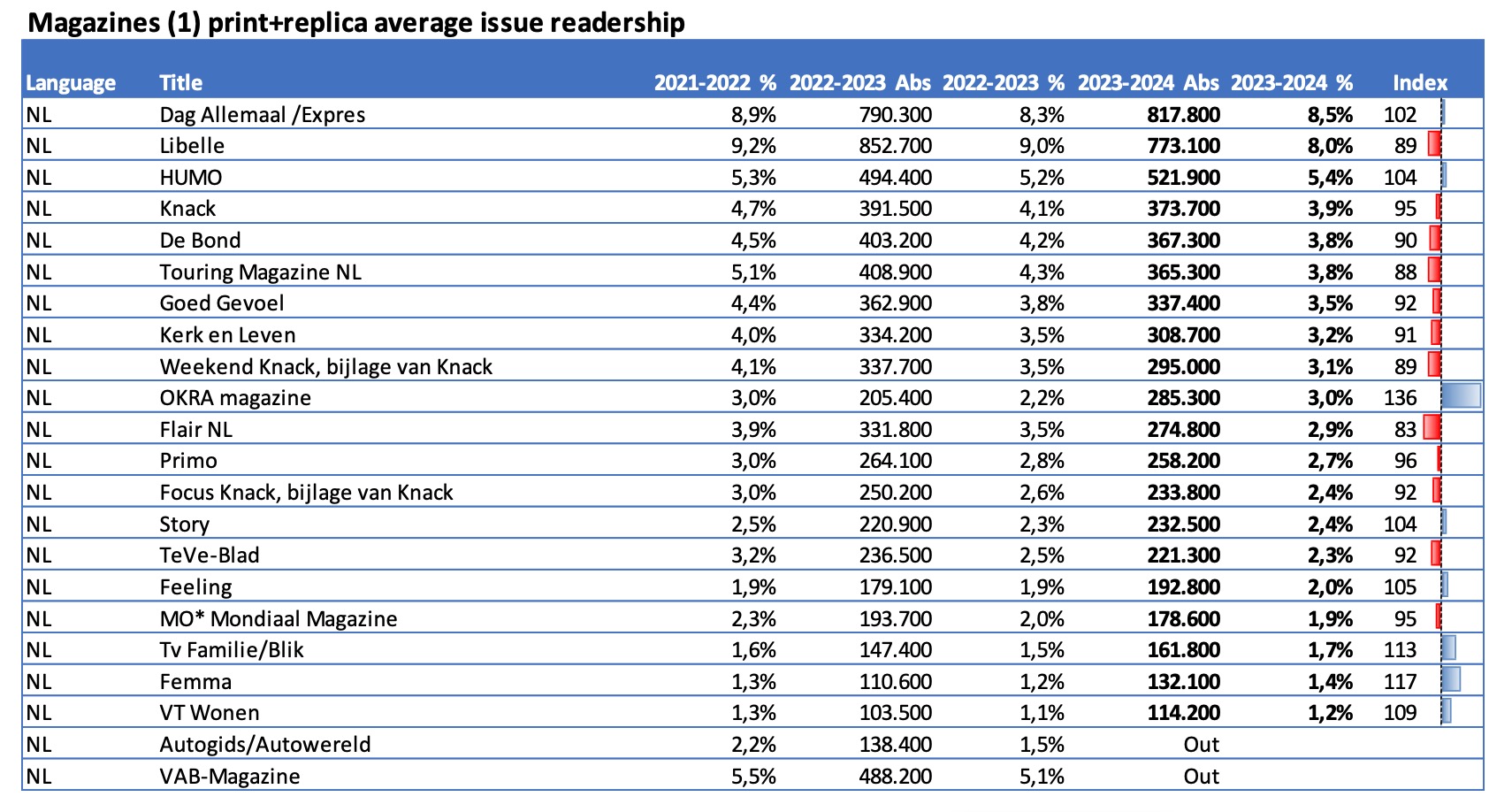

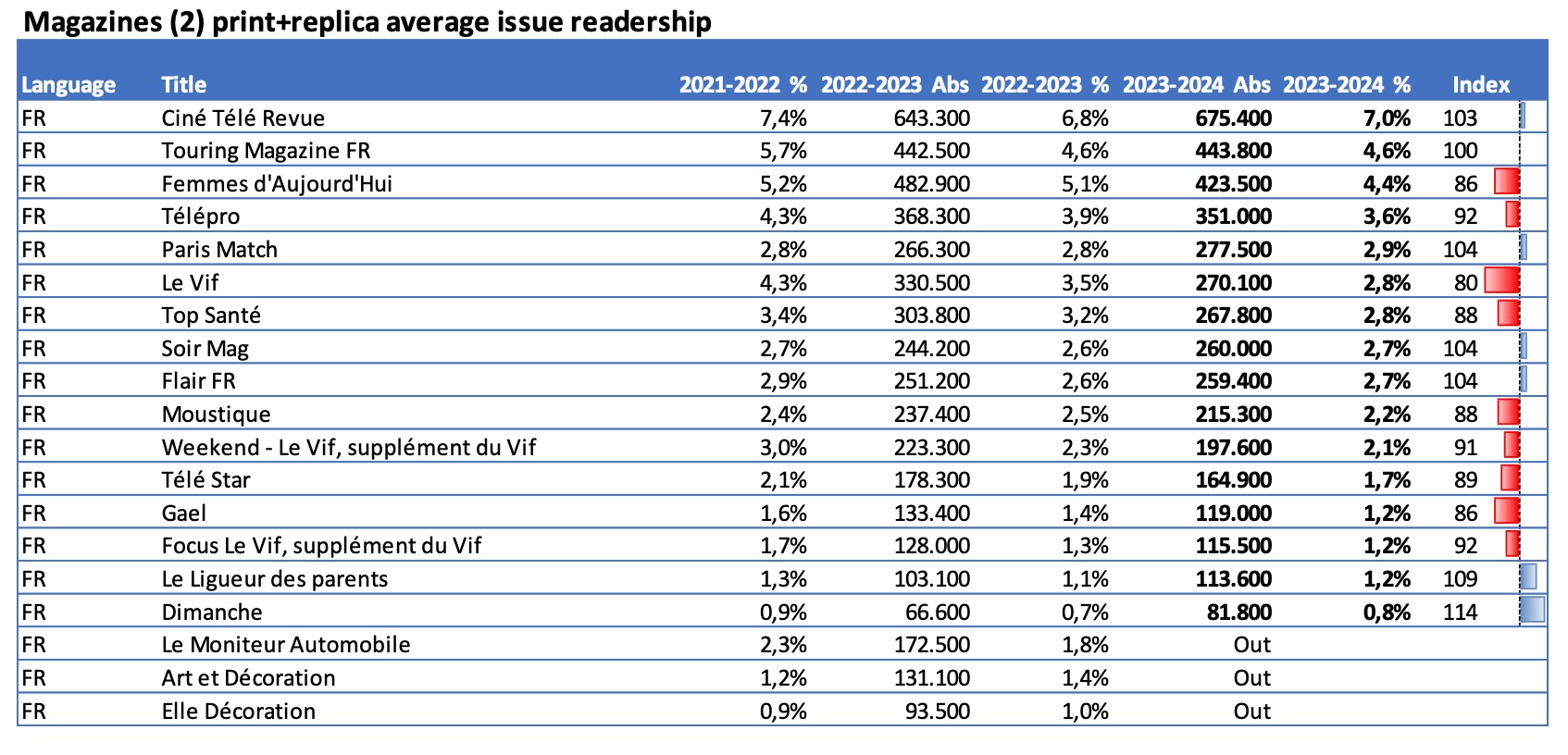

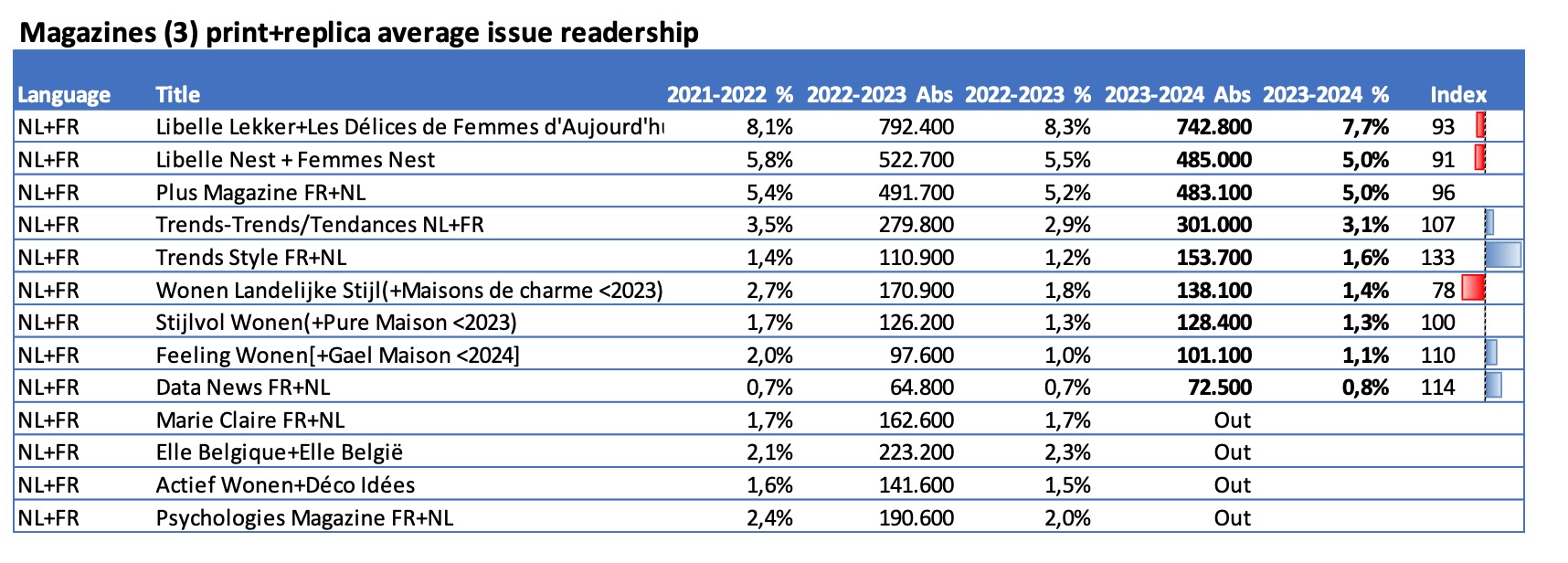

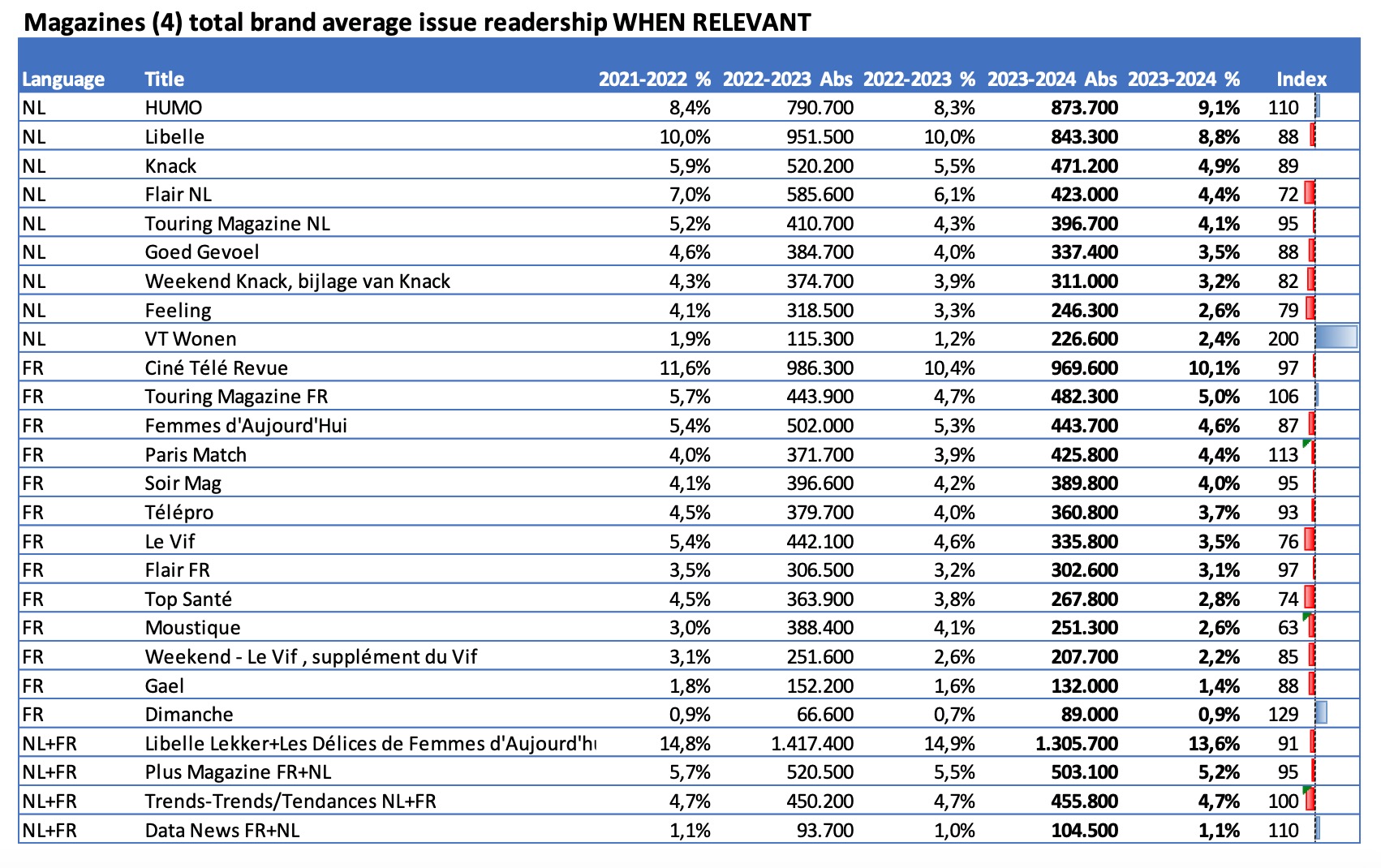

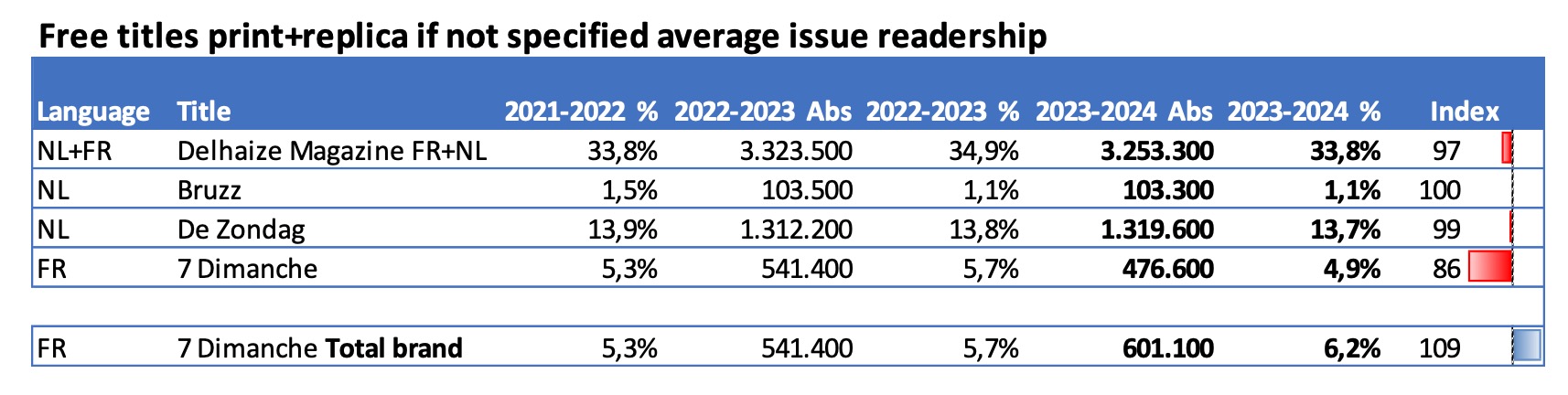

CIM BPS 2023 : Zoom sur les audiences de la presse

CIM BPS 2023 : Zoom sur les audiences de la presse Mercredi 25 Octobre 2023

Amazon, premier annonceur mondial selon Ad Age

Amazon, premier annonceur mondial selon Ad Age Lundi 23 Octobre 2023

Speaker

Dimanche 22 Octobre 2023

Vendredi 20 Octobre 2023

Nielsen déploie son offre ONE

Nielsen déploie son offre ONEJeudi 19 Octobre 2023

CIM RAM : le bel été de Qmusic et Contact

CIM RAM : le bel été de Qmusic et Contact Mercredi 18 Octobre 2023

Les Belges sont toujours grands amateurs de folders papier

Les Belges sont toujours grands amateurs de folders papierMercredi 18 Octobre 2023

Audiences presse : le CIM étrenne la Belgian Publishing Survey

Audiences presse : le CIM étrenne la Belgian Publishing SurveyMardi 17 Octobre 2023

Coca-Cola domine toujours le Brand Footprint de Kantar

Coca-Cola domine toujours le Brand Footprint de KantarLundi 16 Octobre 2023

GroupM compare l'évolution de la pression pub à celle des dépenses consommateurs

GroupM compare l'évolution de la pression pub à celle des dépenses consommateursLundi 16 Octobre 2023

Locala publie son troisième Baromètre Retail

Locala publie son troisième Baromètre Retail Dimanche 15 Octobre 2023

L'étude Plurimedia luxembourgeoise au point mort

L'étude Plurimedia luxembourgeoise au point mortDimanche 15 Octobre 2023

Vendredi 13 Octobre 2023

Lundi 9 Octobre 2023

Le dernier Benchmark de Teamleader confirme un coup d'arrêt de la croissance des agences

Le dernier Benchmark de Teamleader confirme un coup d'arrêt de la croissance des agences Dimanche 8 Octobre 2023

Interview

Sylvie Van Hecke (DPG Media Advertising) à propos de la personnalité des radios et de leur "perfect match" avec les marques

Sylvie Van Hecke (DPG Media Advertising) à propos de la personnalité des radios et de leur "perfect match" avec les marquesSamedi 7 Octobre 2023

Vendredi 6 Octobre 2023

dentsu publie son rapport de tendances médias pour 2024

dentsu publie son rapport de tendances médias pour 2024 Jeudi 5 Octobre 2023

WARC publie son rapport Future of Strategy

WARC publie son rapport Future of StrategyMardi 3 Octobre 2023

Teads se penche sur les leviers créatifs de la pub auto

Teads se penche sur les leviers créatifs de la pub autoMardi 3 Octobre 2023

Samsung au top du BrandZ Belgium de Kantar

Samsung au top du BrandZ Belgium de KantarMardi 3 Octobre 2023

Les ventes de récepteurs DAB+ progressent bien

Les ventes de récepteurs DAB+ progressent bienLundi 2 Octobre 2023

Juniper évalue l'Ad Fraud à 22% des dépenses digitales globales

Juniper évalue l'Ad Fraud à 22% des dépenses digitales globales Lundi 2 Octobre 2023

Vendredi 29 Septembre 2023

Mardi 26 Septembre 2023

La GenAlpha sous la loupe de Human8 pour Transfer

La GenAlpha sous la loupe de Human8 pour TransferMardi 26 Septembre 2023

Lundi 25 Septembre 2023

L'Establishment Survey confirme la montée en puissance de la vidéo

L'Establishment Survey confirme la montée en puissance de la vidéoLundi 25 Septembre 2023

Vendredi 22 Septembre 2023

Jeudi 14 Novembre 2024

Rechercher

Vous êtes à la recherche de quelque chose ?

Encodez votre e-mail ci-après et recevez un lien pour créer votre mot de passe.

CONTACTEZ-NOUS

MEDIA MARKETING

MARCOM WORLD SRL

Av Herrmann Debroux 54

1160 Bruxelles - Belgique

Tel : 02 372 21 30

E-mail : info@mm.be

CEO

Serge De Schryver

General Manager

Fred Bouchar

Chief Editor

Damien Lemaire

Chief Editor

Griet Byl

Sales & Client Director

Margaux De Schryver

Journalist

Bart Cattaert

Edit your dashboard

Ajouter un "Watcher"

Ajouter un "Watcher"

Vous pouvez ajouter un watcher simplement en encodant un ou plusieurs mot-clés.

Chaque jour de la semaine, un e-mail vous sera envoyé en listant les dernières news répondant à vos Watchers.

Article réservé aux membres

Pas encore membre MM ?

Accédez gratuitement à tout notre contenu digital durant 1 mois.

Notre contenu digital :

| Daily | Freemium access |

| 5 x week | MM e - News |

| 1 x week | MM Brunch |

| 1 x week | MM Tech |

| 10 x year | MM Best of Research |

| 10 x year | MM Blue |

| 4 x year | MM Magazine (digital) |

Cookies

En poursuivant votre navigation sur ce site, vous acceptez l’utilisation des cookies permettant le partage de votre expérience, ainsi que le bon fonctionnement et la mesure d’audience de notre site internet. Plus d’infos